AXA组案例研究

| 作者 | 佛罗伦萨罗氏,非财力信贷研究经理;信用研究负责人Stéphanele priol;和Amandine Soulier,企业责任 |

|---|---|

市场参与者 |

资产所有者 |

总AUM |

€587亿欧元(截至2018年6月) |

奥美 |

€411亿欧元(截至2018年6月) |

运营国家 |

全球的 |

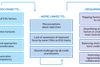

行动领域:

- 时间范围

- 组织方法

- 透明度和沟通

投资方法

AXA集团将负责任的投资定义为ESG考虑到其投资流程的整合。我们认为ESG集成可能会通过提高对风险司机的理解来影响长期投资绩效。这种定罪来自学术研究和经验市场数据。它还有助于我们对抗我们的投资和更广泛的企业责任承诺。ESG集成的过程由集团的信贷研究团队集中,分配内部信用评级(ICR)并管理发行人资格。由团队分配的ICRS涵盖AXA集团的信用组合的80%以上(投资金额)。休息考虑了外部CRA的评级。

投资过程

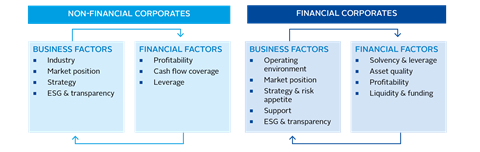

在执行信用审查和分配ICR时,信贷研究团队评估与发行人的业务和财务简介有关的几个信用相关因素(见下文)。评估是相对于同行业/地理区域内的一组发行人。每个因素被评估为强大,中立或弱与公司同龄人。

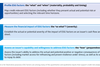

ESG和透明度因素与我们在形成信用意见并分配ICR时的其他信用因素并不明显不同。它也是一个关键评级驱动程序,并且在某些情况下是覆盖因素。应该指出的是,信贷研究团队没有进行全面的ESG分析;相反,它评估了对发行人信誉的ESG因素的唯物性。分析师使用来自公司报告的资源从公司报告到ESG数据提供商/非政府组织(例如石油和天然气碳披露项目)和特定行业来源(例如,评估制药行业)。信用分析师试图评估该信息如何为发行人的市场立场,收入,盈利,支出和现金流等来的贡献方式。每个分析师评估哪些标准是由部门的最有意义,可观察和材料的标准。

然而,在其时间范围内,ESG和透明度因子可能与其他因素不同。虽然我们通常的评级范围内(左右两年)可以是物质,但因此影响ICR,如任何其他因素,ESG和透明度风险也可以在实现之前具有更长的时间范围。在这种情况下,ICR可能不会受到影响,但信贷研究团队可以采取其他行动,如提议停止投资或施加成熟度限制。然后由代表AXA集团投资的资产管理人员实施这些决定。

投资成果

这一框架在四年前推出,现在完全融入了我们的分析和投资决策过程。因此,我们已停止投资若干发行人,并减少其他人的可投资成熟度。

一个例子是独立纯粹勘探和生产(E&P)行业。能量转型的步伐 - 依赖于化石燃料能量的转变,支持较少的碳密集型来源 - 正在增加势头和对公司的长期策略的影响。市场共识预计未来10至40年的油价达到高峰。我们相信未来的监管可能会影响碳氢化合物的需求和定价,并且长期为独立E&P行业存在滞留资产风险。虽然这对我们的ICR没有影响了,但在较长的时间范围内,我们决定将该部门的最大投资成熟程度达到10年。

关键的外卖

AXA集团是一个长期购买和持有的投资者,但我们的ICRS(外部机构的评级)只有两到三年的地平线。在我们的方法中引入ESG因素使我们能够调和时间范围和调整我们的信用定位相应的差异。

返回上面的示例,盖住我们的投资成熟度将逐步将我们的信贷风险转换为独立的E&P公司,以更短的时间框架更容易监测。如果或当尾部风险增加时,将根据行业发展审查到期时间限制,我们应该处于更大的位置,以尽量减少滞留资产风险。

下载报告

移位看法:ESG,信用风险和评级:第3部分 - 从断开到行动区域

2019年1月

ESG,信用风险和评级:第3部分 - 从断开到行动区域

- 1

- 2

- 3.

- 4.

- 5.

- 6.

- 7.

- 8.

- 9.

- 10.

- 11.

目前正在阅读

目前正在阅读

案例研究:AXA集团

- 12.

- 13.

- 14.

- 15.

- 16.

- 17.

- 18.

- 19.

- 20.

- 21.

- 22.

- 23.

- 24.

- 25.