日兴资产管理的案例研究

| 作者 | Akihiko Yoshino,信贷研究集团经理 |

|---|---|

市场参与者 |

资产管理公司 |

总资产 |

2205亿美元(25.0万亿日元——截至2018年9月) |

FI资产管理 |

314亿美元(3.5万亿日元——截至2018年9月) |

操作的国家 |

全球 |

行动面积:

- ESG因素的重要性

投资的方法

日兴资产管理公司(Nikko Asset Management,简称Nikko AM)认为,对信用价值的评估既要考虑偿债能力或财务实力等定量因素,也要考虑定性因素。esg相关风险是我们投资过程中重要的定性观点。

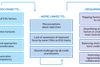

投资过程中

在我们的报道中,我们使用了24个定性观点,包括两个环境相关因素、三个社会相关因素和三个治理相关因素。我们的内部分析师负责基本面分析和ESG分析,向投资组合经理提供发行人信用的全面视角。

为了整合ESG观点和基础分析,我们的内部分析师与发行人沟通,并密切关注新闻流和外部ESG评分。所有24个定性观点每月更新,并与投资组合经理共享。如果发现任何严重的变化,团队将讨论并实施必要的行动。

投资的结果

下面的例子说明了日兴资产如何将一个重要的社会因素整合到基本的信用风险分析和投资决策中。

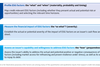

日兴AM分析了一家在日本经营快餐、餐厅和寿司连锁餐厅的公司。它是业内规模最大、增长最快的公司,有着积极的扩张计划。当我们做出投资决定时,它被日本信用评级机构(Japan Credit Rating Agency, JCR)评为BBB,大约一年后降至BBB。

我们发现了一个与人力资本相关的社会因素,这可能会增加公司的信用风险;它扩张得太快,采用了不合理的成本削减方法,极大地增加了员工的工作量,导致大量人员外流。

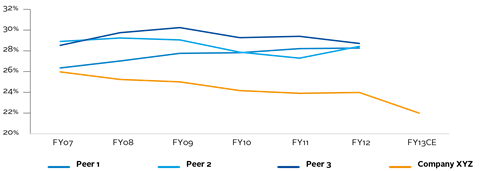

我们决定不购买这家公司的债券;虽然它的财务表现看起来比同行更好,但基于我们对传统财务因素的分析和非财务观点,我们认为它是一项不可持续的投资。

通过传统的财务分析,我们发现该公司的盈利能力是由于与同行相比劳动力成本更低(见下文)。但通过观察它的门店,我们发现它的低成本运营依赖于严重的员工短缺,而不是努力提高效率。

由于行业竞争加剧,食品价格飙升,该公司别无选择,只能依靠过度工作的员工。我们的结论是,不解决员工短缺的问题,公司就无法保持增长和扩张。

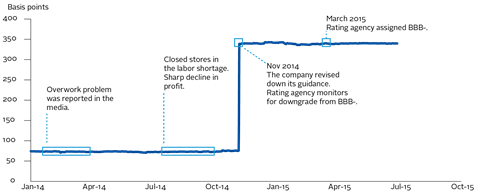

2014年,员工过劳的问题引起了媒体的关注。与此同时,由于员工短缺,公司不得不减少营业时间,导致财务状况恶化。该公司的利润最终大幅下降,其债券与日本政府债券(JGB)的息差在11月扩大(见下文),当时JCR暗示可能从BBB-下调评级。

关键的外卖

上面的例子说明了我们如何成功地保护我们的投资组合免受债券价格严重下跌的影响。事实证明,我们纳入非金融ESG观点的投资过程是有效的。

尽管通常很难将社会问题纳入投资决策,但我们认为,这是ESG观点如何成功地与基本信用分析相结合的最鼓舞人心的例子之一。这支持了将传统财务分析与非财务因素和专有研究相结合的观点。

下载报告

转变观念:ESG、信用风险和评级:第3部分——从脱节到行动领域

2019年1月

ESG、信用风险和评级:第3部分——从脱节到行动领域

- 1

- 2

- 3.

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

- 16

目前阅读

目前阅读

案例研究:日兴资产管理

- 17

- 18

- 19

- 20.

- 21

- 22

- 23

- 24

- 25